Depuis la modification, le 15 décembre 2022, de la doctrine fiscale applicable au régime des rémunérations des associés de sociétés d’exercice libéral (SEL), l’ensemble des libéraux utilisateur de ces structures est en vif émoi, et pour cause !

Cela fait quelques années que les professionnels exerçant en société d’exercice libéral par actions simplifiées (SELAS) et en société d’exercice libéral à forme anonyme (SELAFA), auxquels il faut ajouter les associés non dirigeants de société d’exercice libéral à responsabilité limitée (SELARL), s’inquiètent du régime fiscal applicable à leurs rémunérations, qui a subi d’importantes perturbations, à la suite de deux arrêts rendus par le Conseil d’État en 2013 et en 20171 2.

Depuis ces décisions en effet, le régime spécial de ces sociétés par actions est fragilisé, au point que les praticiens étaient amenés à déconseiller l’utilisation de ce type de structure. Il existait jusqu’à présent, en effet, une incertitude, car cette jurisprudence était contraire à la doctrine fiscale, fondée sur la réponse ministérielle3 Cousin4, qui considérait en effet que les rémunérations dites « techniques » perçues par les associés non dirigeants de SEL entrent dans la catégorie des traitements et salaires (TS), alors que par les deux arrêts précités, le Conseil d’État a estimé, au contraire, que ces rémunérations techniques perçues par un associé de SELAS (dirigeant) ou de SELAFA (non dirigeant) doivent recevoir, en l’absence de lien de subordination, la qualification de bénéfices non commerciaux (BNC).

Après une première phase de concertation non aboutie, en septembre 2021, avec les instances représentatives de certaines professions réglementées et l’Union nationale des professions libérales (UNAPL), et après seize mois de silence total, l’administration a donc assez brutalement modifié sa doctrine, le 15 décembre 2022, pour ériger en principe dès le 1er janvier 2023, quinze jours plus tard, l’imposition dans la catégorie des BNC des rémunérations dites techniques perçues par les associés d’une SEL au titre de l’exercice de leur activité professionnelle, sauf en présence d’un lien de subordination entre l’associé et la SEL au titre de cette activité5.

La doctrine fiscale était ainsi mise en harmonie avec la jurisprudence précitée, mais sans en préciser les contours, de sorte que rarement, on a vu un régime à ce point imprécis, illogique et mal construit. Les représentants des professionnels6 ont demandé et obtenu le report d’un an de la mise en œuvre du nouveau régime, qui entrera donc en vigueur le 1er janvier 2024. Mais l’année 2023 s’est écoulée, après ce décalage, sans que l’administration n’apporte la moindre précision sur le régime en question7, et ce jusqu’au 16 novembre où la Direction de la législation fiscale (DLF) est venu refermer, dans un rescrit adressé à l’Institut des avocats fiscaux (IACF), et communiqué largement à l’ensemble des représentants des professions, un certain nombre d’espoirs entretenus par les professionnels concernant les détails de mise en œuvre du régime.

À quelques semaines de son entrée en vigueur, obligatoire pour la plupart des libéraux, les imprécisions n’ont pas toutes été corrigées, et le régime qui se dessine semble particulièrement strict, exorbitant du droit commun et discriminatoire en ce qu’il affecte uniquement certaines professions libérales réglementées, alors que d’autres y échappent, de même que l’ensemble des entreprises non libérales.

Cet article a pour objet, après une mise en perspective de la réforme pour mieux en comprendre les causes, de faire le tour des informations portées à la connaissance des professionnels, de recenser les difficultés, et de poser les questions qui fâchent.

Le « chaînon manquant » de la loi du 31 décembre 1990

À l’origine, il y eu la loi du 31 décembre 1990. Avant la promulgation de ce texte, il n’existait que deux façons d’exercer une profession au sein d’une société de capitaux : mandataire social ou salarié. Un associé n’avait, au sein de la société, aucun statut permanent et ne disposait que de droits restreints tels que le droit de vote aux assemblées générales ou celui de percevoir les dividendes mis en distribution.

La loi du 31 décembre 1990 créait une troisième voie : celle de l’associé exerçant8, qui peut exercer sa profession dans la société d’exercice libéral, sans être ni mandataire social, ni salarié. C’est donc cet associé exerçant qui a posé problème dans un système fiscal et social où il ne rentrait dans aucune case, le législateur de 1990 n’ayant vraisemblablement pas identifié cette difficulté.

S’agissant en premier lieu des rémunérations perçues par les associés dirigeants de SEL, la doctrine administrative, référencée BOI-RSA-GER-10-30 (§ 500), précisait alors que « le régime d’imposition des rémunérations des dirigeants de SA et de SAS est transposable aux rémunérations des dirigeants des SELAFA et des SELAS. De la même manière, le régime d’imposition des rémunérations versée aux gérants ou membres du conseil de surveillance des SARL et des SCA est transposable aux gérants ou membres du conseil de surveillance des SELARL et des SELCA ».

En conséquence, les associés dirigeants de SELAFA et de SELAS et les associés gérants minoritaires des SELARL étaient imposés, conformément aux dispositions de l’article 80 ter du code général des impôts, dans la catégorie des traitements et salaires (TS), tandis que les associés gérants majoritaires de SELARL9 et les associés gérants de SELCA étaient imposés conformément aux dispositions de l’article 62 du même code, selon les règles prévues en matière de TS, après déduction des cotisations et primes mentionnées à l’article 154 bis du code général des impôts (cotisations « Madelin » notamment). Ce dernier régime d’imposition permet de cumuler la déduction de ces cotisations et primes (en principe réservée aux titulaires de BNC) avec la déduction des autres frais professionnels du revenu imposable, soit en pratiquant l’abattement forfaitaire de 10 % (en principe réservé aux salariés), soit en justifiant de leurs frais réels (v. BOI-RSA-GER-20, §§ 210 et 220).

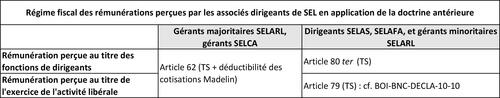

La doctrine antérieure, concernant les associés dirigeants, peut donc être synthétisée dans le tableau suivant10:

S’agissant en second lieu des rémunérations perçues par les associés non dirigeants de SEL en contrepartie de l’activité libérale qu’ils exercent au sein de la SEL : La doctrine antérieure, concernant les associés non dirigeants, peut donc être synthétisée dans le tableau suivant11 :

La jurisprudence du Conseil d’État

Dans la première décision12, il s’agissait d’un avocat associé, non mandataire social, exerçant son activité dans le cadre d’une SELAFA, « alors même que le contribuable ne pouvait pas développer de clientèle personnelle », et en l’absence de lien de subordination caractérisant l’exercice d’une activité salariée. Le Conseil d’État a jugé que les revenus tirés de l’exercice de l’activité libérale devaient être imposés en BNC.

La DLF en a conclu que ce raisonnement est a priori transposable à tous les associés non dirigeants de SEL, y compris des SELARL et des SELCA.

Dans le second arrêt13, il s’agissait d’un associé unique, exerçant dans le cadre d’une SELASU de laboratoires d’analyses médicales, l’activité de directeur de laboratoire. Le Conseil d’État a jugé que « lorsque le président d’une SEL à forme anonyme ou d’une SEL par actions simplifiée exerce au sein de cette société, en plus de son mandat de président du conseil d’administration, une activité professionnelle dans des conditions ne traduisant pas l’existence d’un lien de subordination à l’égard de la société, les rémunérations qu’il perçoit à ce titre conservent la nature de BNC et sont assujettis à l’impôt sur le revenu dans la catégorie correspondante ».

Selon le Conseil d’État, le fait qu’un membre d’une profession libérale soit par ailleurs associé dirigeant de la SELAS au sein de laquelle il exerce son activité, n’emporte aucune conséquence sur le régime d’imposition des rémunérations qu’il tire de l’exercice de son activité libérale, qui dépend uniquement de l’existence ou non d’un lien de subordination avec la SEL.

La DLF en a conclu que ce raisonnement peut s’appliquer, par extension, aux gérants minoritaires des SELARL.

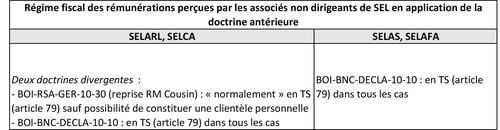

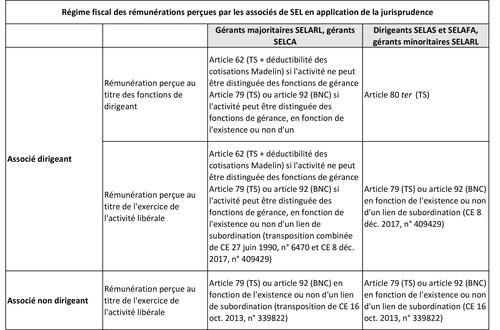

Le tableau ci-dessous permet de synthétiser la situation de l’ensemble des associés dirigeants ou non, en application de cette jurisprudence14 :

Les incertitudes engendrées par cette jurisprudence et les demandes de la profession d’avocat de création de l’APE et d’extension de l’article 62 du code général des impôts

Cette situation était source de nombreuses incertitudes, puisqu’il existait deux régimes contradictoires concernant les sociétés par actions15 : fallait-il mettre en œuvre le régime préconisé par la doctrine fiscale, ou celui découlant des arrêts du Conseil d’État ? Dans l’incertitude, les praticiens étaient amenés à privilégier l’utilisation de la SELARL, laquelle bénéficiait, du moins jusqu’au 15 décembre 2022, d’un régime unitaire, cohérent, et stable, c’est-à-dire le régime défini par l’article 62 du code général des impôts, dit des « gérants majoritaires ».

Le Conseil national des barreaux avait demandé, dès 2018, l’extension du champ d’application de l’article 62 du code général des impôts, de façon à y englober l’ensemble des rémunérations des associés dirigeants ou non dirigeants. Ces négociations se sont poursuivies au cours de la mandature 2021/2023, notamment au cours de la longue phase de concertation de l’ordonnance du 8 février 2023, réformant le droit des structures d’exercice des professions libérales réglementées (PLR), au cours de laquelle le CNB a proposé aux pouvoirs publics de combler le « chaînon manquant »16 de la loi du 31 décembre 1990, avec la création d’un véritable statut juridique de l’associé exerçant, avec la consécration de l’ associé professionnel exerçant (APE), notion ayant vocation à recouvrir toutes les situations d’exercice professionnel au sein d’une société d’exercice libéral17, avec ou indépendamment d’un mandat social, et permettant de donner à tous les associés libéraux, pour leur activité technique, un statut unique.

L’APE pourrait ainsi être doté d’un véritable statut social et fiscal, et en particulier, bénéficier des dispositions de l’article 62 du code général des impôts, ce qui aurait permis d’en terminer avec les incertitudes du régime.

Malheureusement, la proposition de la profession d’avocat n’a pas été retenue dans son intégralité, et les pouvoirs publics ont créé, à l’article 3 de l’ordonnance, la notion de professionnel exerçant (PE), qui englobe les collaborateurs libéraux. Nous avions critiqué ce choix, dans un article publié au Dalloz actualité du 5 janvier 202318, et sur www.parabellum.pro.

Ce combat a encore connu deux soubresauts, dont l’un très récent. Fin novembre 2022, devant la commission des finances, Mme Dalloz, députée du Jura, proposait un amendement au cours de la discussion du PLF 2023, proposant, à la demande du CNB, l’extension de l’article 62 à l’ensemble des associés exerçant de sociétés d’exercice libéral, mais cet amendement était rejeté à la demande du ministre des Comptes publics, M. Gabriel Attal. Beaucoup plus récemment, M. Mohammed Laqhila, député Modem, proposait un amendement dans le cadre de la discussion du projet de loi de finances pour 2024, rédigé de façon fort intéressante, puisqu’il proposait une option pour l’article 62 à l’ensemble des associés de sociétés d’exercice libéral à forme anonyme, par actions simplifiées, à responsabilité limitée ou en commandite par actions. Cet amendement était également rejeté à la demande du gouvernement.

La modification soudaine de la doctrine fiscale à quinze jours de sa mise en œuvre

C’est dans les quinze jours suivant la proposition de Madame Dalloz19 qu’était publié la nouvelle doctrine administrative20, laquelle prévoit désormais :

« … les rémunérations des associés (dirigeants ou non) de SELAFA, SELAS, SELARL et de SELCA, allouées à raison de l’exercice de leur activité libérale dans ces mêmes sociétés sont en principe imposables dans la catégorie des bénéfices non commerciaux, conformément au 1 de l’article 92 du code général des impôts. En revanche, lorsqu’il est établi qu’un lien de subordination existe entre l’associé et la SEL au titre de l’exercice de cette activité, ces rémunérations sont imposées dans la catégorie des traitements et salaires.

Les principes énoncés par la doctrine fiscale sont donc désormais identiques à ceux de la jurisprudence et peuvent être synthétisés dans le tableau figurant au paragraphe n° 2. Malheureusement, les incertitudes demeurent.

La soudaineté, pour ne pas dire la brutalité de la modification de la doctrine fiscale, initialement applicable quinze jours après sa publication, dès le 1er janvier 2023, a entraîné une levée de boucliers des professionnels, lesquels ont réclamé par divers canaux, le décalage de la mise en œuvre de ces nouvelles règles. C’est dans ces conditions qu’une tolérance a été admise par l’administration fiscale pour l’exercice 2023, et que les nouvelles règles doivent être mises en œuvre à compter du 1er janvier 2024. Elles impacteront donc la déclaration n° 2042 établie en 2025.

Le champ d’application du nouveau régime

Le régime s’applique aux associés de SEL, et seulement à ceux-ci : les associés de sociétés d’exercice de droit commun (SEDC) ne sont pas concernés.

Parmi les SEL, il est certain que les associés dirigeants des sociétés par actions (SELAS et SELAFA) seront contraints de procéder à la dissociation de la rémunération qu’ils reçoivent pour leur mandat social, et de celles qu’ils reçoivent en qualité d’associés exerçants.

Il n’est jamais obligatoire de rémunérer un mandat social. Dès lors il sera possible, pour ces dirigeants, d’être rémunérés à 100 % pour leur activité technique en BNC, mais il ne leur sera pas possible d’être rémunérés à 100 % au titre du mandat social, sauf bien entendu pour ceux qui dirigent une suffisamment grande structure pour être déchargés de toute activité technique.

Dans les SELARL, on constate, en lisant la « remarque » figurant au second paragraphe de la doctrine modifiée, que les associés dirigeants disposent d’un choix qui n’est pas ouvert aux associés dirigeants des sociétés par actions.

Ils doivent en effet procéder à la même distinction, mais – très importante nuance – ils peuvent continuer d’être rémunérés à 100 % sous le régime de l’article 62 du code général des impôts, « lorsqu’elles » [les rémunérations qui leur sont allouées à raison de l’exercice d’une activité libérale] ne peuvent pas « être distinguées des rémunérations qu’ils perçoivent au titre de leurs fonctions de gérant. » Dans ce cas, le BOFIP établi expressément qu’« elles demeurent imposées dans les conditions prévues à l’article 62 du du code général des impôts. »

Cette souplesse pourrait s’expliquer, pour les SELARL, par la rédaction du texte de l’article 62 du code général des impôts, qui ne semble pas permettre de procéder à une telle distinction entre plusieurs types de rémunérations. En effet, le régime applicable aux dirigeants de sociétés par actions, défini par l’article 80 ter du code général des impôts, a une portée limitée et ne vise que « les indemnités, remboursements et allocations forfaitaires pour frais versés aux dirigeants de sociétés », alors que l’article 62 du même code a une portée beaucoup plus large, et vise : « les traitements, remboursements forfaitaires de frais et toutes autres rémunérations. » C’est d’ailleurs ce que rappelait la direction de la législation fiscale dans sa note de septembre 2021.

En outre, la doctrine administrative21, toujours en vigueur, précise expressément que « les rémunérations visées ci-avant22 sont passibles de l’impôt dans la catégorie prévue à l’article 62 du du code général des impôts dès lors qu’elles sont versées aux dirigeants visés audit article » et qu’il « n’y a pas lieu de distinguer à cet égard selon la nature des services rendus en contrepartie desdites rémunérations ».

La doctrine fiscale se contredit elle-même : dans un cas, elle précise qu’il n’y a pas lieu de distinguer la nature des services rendus, alors que dans l’autre cas, elle entend contraindre à cette dissociation. Il convient donc à notre sens de se référer au texte législatif.

L’associé « BNC » doit-il facturer sa rémunération et avec TVA ?

De nombreuses questions pratiques se posent, mais une seule avait, jusqu’à il y a peu23, reçu une réponse (négative) de la DLF, le 25 juillet 2025 portant sur la TVA et sur la question corrélative de la facturation de sa rémunération par l’associé à la structure dans laquelle il exerce.

Se fondant sur la directive TVA n° 2006/112/CEE du 28 novembre 2006, la DLF rappelle tout d’abord que « sont soumises à la taxe les livraisons de biens et les prestations de services effectuées à titre onéreux par un assujetti agissant en tant que tel, c’est-à-dire par une personne qui effectue de manière indépendante une activité économique de producteur, de commerçant ou de prestataire de services dans le but d’en tirer des recettes présentant un caractère de permanence. » Elle ajoute que « la notion d’indépendance a également été précisée par le juge européen qui considère qu’elle implique que la personne concernée accomplit ses activités en son nom, pour son propre compte et sous sa propre responsabilité, ainsi qu’elle supporte le risque économique lié à l’exercice de l’activité économique en cause. »

Considérant ensuite que « même si l’associé répond de ses actes24, ce seul constat ne suffit pas à établir qu’il supporte le risque économique propre à cette activité… Par conséquent, … les rémunérations techniques perçues par les associés de la part de la SEL n’entrent pas dans le champ d’application de la TVA. Il en résulte également que ces rémunérations ne sont pas soumises à l’obligation de facturation prévue par l’article 289 du code général des impôts. »

Cette solution vient d’être confirmée, dans les mêmes termes, par le rescrit précité de la DLF du 16 novembre 2023.

Ce raisonnement est imparable : l’associé exerçant de la SEL n’est pas lui-même un exploitant, et il est donc logique qu’ils ne soit pas assujetti à la TVA et à une obligation de facturation. Mais cette logique vient se heurter à un régime qui en revanche est totalement illogique : en effet, si l’associé exerçant n’est pas un exploitant, pourquoi est-il soumis au régime BNC, qui est un régime d’exploitant ?

Du point de vue de la simplicité, l’absence de facturation et de TVA est sans doute une bonne nouvelle. Mais quid de ceux qui souhaitent contrebalancer la contrainte nouvelle, en bénéficiant des avantages du régime BNC ?

Cela concerne en particulier les associés de grandes structures, dans lesquelles la politique de frais professionnels est très restrictive. Il serait donc avantageux pour ces associés de pouvoir comptabiliser des frais professionnels dans leur « BNC » d’associé. Cependant, du fait du non assujettissement à la TVA, l’avantage qui en résulte est fortement réduit.

Les critères de dissociation et les enjeux

Il n’existe aucun élément dans la doctrine fiscale permettant de déterminer les conditions de la dissociation de la rémunération du mandat social et de la rémunération d’exercice. On peut supposer que la charge de la preuve reposera sur l’administration.

Comment opérer cette dissociation dans les structures libérales, pour la plupart de taille petite ou moyenne, et dans lesquelles les associés passent sans cesse d’une fonction à l’autre, d’un dossier à l’autre, d’une tâche à une autre ? Faudra-t-il comptabiliser minutieusement ses temps de gestion et ses temps passés en qualité d’associé technique ? Une telle sujétion est-elle acceptable, étant rappelé que pour les sociétés par actions, la distinction est obligatoire ?

À ce stade, rien ne permet de le savoir. Il semblerait toutefois que l’administration souhaite imposer des ratios fixes en fonction de la taille de la structure. La DLF consulte notamment les professions sur un ratio de 8 % pour la gestion des petites structures, considérant donc que 92 % du temps des dirigeants de structures libérales seraient consacrés à l’activité technique. Or, il est évident que ce ratio est nécessairement très différent entre les différentes professions réglementées, et entre les structures dont l’organisation peut varier de façon considérable de l’une à l’autre.

Par exemple, le médecin généraliste, qui travaille sans équipe, peut peut-être se voir allouer un ratio de gestion aussi faible, mais les professionnels du conseil ont des structures beaucoup plus complexes, avec une production déléguée à des salariés et à des collaborateurs libéraux, de sorte que le temps de gestion est bien plus important. Par ailleurs, d’une structure à l’autre, en fonction de l’importance de l’équipe d’un associé donné, et de sa politique de délégation, les temps de gestion pourront aller de 50 à quasiment 100 % des temps consacrés à l’activité professionnelle. Il faudrait donc que l’administration renonce à la fixation de ratio types, pour préférer une appréciation in concreto de la dissociation entre les deux types de fonctions.

Il faut cependant peut-être relativiser les enjeux. La différence entre le régime BNC et le régime de l’article 62 est ténue : le régime d’imposition est identique et les cotisations dites « Madelin »25 sont déductibles dans les deux cas. La seule différence réside dans la possibilité de déduire sur sa déclaration n° 2042 un abattement pour frais forfaitaire de 10 %, dans le régime de l’article 62, cet abattement étant limité à 13 522 € pour 2023. Imaginons un professionnel dont la rémunération est de 100 000 € par an, et dont le taux d’imposition à l’impôt sur le revenu est de 35 %. Si il doit diviser sa rémunération en deux parties égales, l’enjeu réel de ce régime, pour ce contribuable, est une économie d’impôt d’un montant de 2366 € par an. Le jeu en vaut-il la chandelle, alors qu’en outre, ce régime risque de s’avérer particulièrement contraignant au plan administratif et comptable ?

La question de la cotisation foncière des entreprises

L’associé BNC est-il soumis à la cotisation foncière des entreprises (CFE) ? Jusqu’à présent, il n’y avait aucune réponse, mais le rescrit de la DLF du 16 novembre 2023 semble donner une réponse négative. Elle n’est en effet pas extrêmement claire sur ce sujet, rappelant tout d’abord que la société d’exercice libéral est imposable à la CFE dans les conditions de droit commun, puis indiquant que les associés de la SEL sont susceptibles d’être imposés à la CFE en leur nom propre, dès lors qu’ils exercent une activité professionnelle propre non-salariée, s’agissant d’une activité professionnelle distincte de celle exercée au sein de la SEL.

Il faut comprendre par conséquent que si les associés de la SEL n’exercent pas d’activité distincte de celle exploitée au sein de cette société, ils ne seront pas assujettis à titre personnel à la CFE.

Quid du régime fiscal de la rémunération versée à un associé indirect ?

Une question fort intéressante avait été posée à la DLF par l’IACF, s’agissant de la nature fiscale de la rémunération qui serait versée à l’associé pour son activité technique, alors que cet associé détient les parts de la SEL de façon indirecte, au travers d’une société de participations financières de profession libérale (SPFPL). La DLF indique que sur ce point clairement que « lorsque la SEL verse directement une rémunération à l’associé d’une SPFPL, au titre de son activité d’avocat au sein de cette SEL, cette rémunération relève de la catégorie des BNC, qui est applicable aux bénéfices tirés d’une activité libérale conformément à l’article 92 du code général des impôts, sous réserve de l’existence d’un contrat de travail ou d’un lien de subordination… ».

La question du « micro-BNC »

De plein droit, c’est-à-dire sans qu’il soit nécessaire d’opter, le professionnel qui débute une activité soumise au régime des bénéfices non commerciaux bénéficie du régime dit « micro-BNC ». Ce régime est applicable pour les professionnels dont le chiffre d’affaires est inférieur à un seuil fixé pour 2023 à 77 700 €26. Cependant, au cours des deux premiers exercices d’exploitation, le régime micro-BNC s’applique à tous les professionnels, sans application de ce seuil27. Sachant que ce régime est intéressant, puisqu’il permet la déduction forfaitaire de 34 % de charges, est-il applicable à l’associé de SEL, pour la rémunération de son activité technique ?

La doctrine fiscale28 donnait – très logiquement – à cette question une réponse négative : « les associés des SEL mentionnées à l’article 2 de la loi n° 90-1258 du 31 décembre 1990 relative à l’exercice sous forme de société des professions libérales soumises à un statut législatif ou réglementaire ou dont le titre est protégé ne peuvent pas relever du régime micro-BNC. En effet, dès lors que ces sociétés sont assujetties à l’impôt sur les sociétés en raison de leur forme, les revenus retirés par les associés de l’exercice de leur activité professionnelle dans la société ne relèvent pas de la catégorie des BNC, mais de celle des TS ou des rémunérations allouées aux gérants et associés de certaines sociétés mentionnées à l’article 62 du code général des impôts. »

Cependant, cette doctrine a été mise à jour le 5 janvier 2023, donc postérieurement au revirement doctrinal du 15 décembre 2022 sur l’application du régime BNC aux rémunérations d’exercice, et indique désormais : « Les associés des sociétés d’exercice libéral (SEL) mentionnées à l’article 2 de la loi n° 90-1258 du 31 décembre 1990 modifiée relative à l’exercice sous forme de société des professions libérales soumises à un statut législatif ou réglementaire ou dont le titre est protégé et aux sociétés de participation financières de professions libérales peuvent relever du régime micro-BNC lorsque les rémunérations qu’ils perçoivent sont imposées dans cette catégorie. »

Par conséquent, tout portait à croire que le régime du micro-BNC serait applicable, en ce compris les règles relatives aux deux premiers exercices précisées supra.

Malheureusement, mais cela ne surprendra plus le lecteur, le rescrit de la DLF du 16 novembre 2023 apporte une réponse résolument négative. Certes le régime micro BNC est applicable, conformément à la doctrine modifiée du 5 janvier 2023, mais l’associé BNC ne sera pas considéré comme créant une activité, même si il n’a déclaré aucun BNC au cours des dix ou vingt dernières années !

En effet, la DLF précise que « pour l’appréciation du seuil d’application du régime micro BNC, il convient de retenir les sommes déclarées dans la catégorie des traitements et salaires au titre de l’année civile précédente et/ou de la pénultième année, qui auraient été déclarées dans la catégorie des BNC si elles avaient été perçues à compter de 2024.

Dès lors, les associés de la SELAS pourront, toute condition étant par ailleurs remplie, bénéficier du régime micro-BNC à compter de l’imposition des revenus 2024, sous réserve que les revenus tirés de leur activité libérale et déclarés dans la catégorie des traitements et salaires au titre de l’année de référence n’excèdent pas le seuil de 77 700 € prévus au un de l’article 102 ter du code général des impôts. »

Par conséquent, pour l’application du régime micro-BNC, l’administration entend considérer que les revenus antérieurs, bien que non qualifiée de BNC, doivent être considérés comme des BNC. En effet, la doctrine fiscale considérait précisément que les rémunérations versées par une SEL étaient jusqu’en 2022 des traitements et salaires. Cette doctrine a été maintenue sur l’exercice 2023, au titre d’une tolérance, pour laisser le temps aux professionnels de mettre en place le nouveau régime. Le nouveau régime considère désormais que les périodes antérieures « traitement et salaires » ne peuvent pas être considérées comme telles. Tout cela semble contradictoire. Un recours, sur cet aspect, serait sans doute intéressant.

L’associé « BNC » est-il un entrepreneur indépendant au sens de la loi du 14 février 2022 et peut-il opter à l’IS ?

Il n’existait à ce sujet aucune réponse formelle, mais la lettre de la DLF du 25 juillet 2023 concernant la TVA semblait toutefois induire à nouveau une réponse négative. Si l’associé BNC n’est pas un exploitant, comment pourrait-il bénéficier du statut de l’entrepreneur individuel ?

Le rescrit du 16 novembre 2023 vient d’apporter une réponse malheureusement négative. Pour la DLF, « l’avocat associé d’une SEL et non-salarié n’est pas réputé exercer son activité en son nom propre, et ne dispose pas d’un patrimoine professionnel conservé à titre individuel. Par conséquent il ne répond pas à la définition d’entrepreneur individuel précité. »

Il en résulte que l’associé BNC ne pourra pas opter à l’impôt sur les sociétés, par assimilation à l’EURL, comme le prévoit également la loi du 14 février 2022. Dans son rescrit précité, la DLF le précise expressément : « dès lors, l’avocat associé d’une SELAS ne peut pas exercer l’option prévue à l’article 1655 sexies du code général des impôts, qu’il en soit directement l’associé ou qu’il détienne indirectement les titres de la SEL par l’intermédiaire d’une SPFPL. »

Le rejet de cette possibilité est vécu comme un coup supplémentaire porté au statut des professionnels libéraux par les pouvoirs publics, puisqu’encore une fois, les libéraux sont tenus à l’ensemble des contraintes sans bénéficier d’aucun des avantages ou options des régimes qui leur sont imposés.

Plusieurs arguments militent pourtant pour que le statut de l’entrepreneur individuel soit reconnu à l’associé BNC. Tout d’abord, si l’associé BNC n’est pas un exploitant, il supporte néanmoins les risques principaux de son exploitation à titre personnel. Comme le relève la DLF elle-même dans sa lettre du 25 juillet 2023, il supporte une responsabilité civile professionnelle de façon indéfinie29. La jurisprudence considère en outre que l’associé est personnellement débiteur de ses charges sociales30, de sorte qu’en cas de défaillance de la structure, les organismes sociaux n’ont pas besoin de déclarer leur créance, et peuvent la réclamer directement à la personne physique associée31. L’associé BNC supporte évidemment les risques de l’exploitation, et il n’est rémunéré que si l’entreprise réalise des résultats suffisants. S’agissant des avocats, la clientèle leur est attachée personnellement et la jurisprudence32 considère le « libre choix du client » comme un principe majeur interdisant à la structure d’approprier ladite clientèle. L’associé bénéficie d’un droit de retrait capitalistique, qui vient d’être restauré33 par l’ordonnance du 8 février 202334, et il bénéficie également d’un droit de retrait d’exercice, dont la source relève du principe constitutionnel de la liberté d’entreprise, et qui lui permet de transférer son exercice professionnel partout où il le souhaite, sans contrainte juridique, à l’exception du respect d’un préavis et de la loyauté contractuelle35.

Le statut de l’indépendant aurait donc l’immense intérêt de protéger le patrimoine personnel de l’associé BNC, et de remplir ainsi un objectif fermement affirmé par le législateur au cours de cette même mandature. Ce statut lui permettrait également d’opter à l’IS, puisque cette option est également ouverte à l’entrepreneur individuel depuis la loi du 14 février 2022.

À défaut de lui reconnaître ce statut, l’associé exerçant sera donc le seul « BNC » à ne pas bénéficier de la protection de son patrimoine personnel et des options offertes par la loi, ce qui est extrêmement regrettable du point de vue des professionnels.

Associé « BNC » : quelles sujétions administratives ?

L’associé BNC doit-il s’inscrire comme professionnel indépendant ? Doit-il tenir une comptabilité professionnelle ? Doit-il ouvrir un compte professionnel ? À ces questions, nulle réponse directe de l’administration, mais dès lors que la DLF considère que l’associé BNC n’est pas entrepreneur indépendant, on peut considérer qu’il n’aura pas à s’inscrire en cette qualité.

Les autres questions, c’est-à-dire la question de la comptabilité, de la déclaration 2035 et de la nécessité d’un compte professionnel ne sont toujours pas tranchées.

Le conseil régional de l’ordre des experts-comptables d’Île-de-France a réuni le 3 octobre 2023 son Club patrimoine, lequel a considéré que l’associé BNC n’aurait aucune obligation comptable, et pourrait se contenter d’inscrire le montant de sa rémunération dans la « case » BNC au lieu de la « case » article 62 de sa déclaration n° 2042. Les obligations administratives seraient donc allégées, mais, bien qu’elle soit autorisée, il ne s’agit que d’une opinion doctrinale.

Il n’empêche qu’il est urgent que la DLF prenne une position claire sur ces questions qui interrogent vivement l’ensemble des professionnels concernés.

À noter que la proposition des experts-comptables, ci-dessus, se heurte actuellement à un obstacle pratique : pour alimenter la « case » BNC de la déclaration n° 2042, il faut un n° de Siret. Faudra-t-il donc obtenir un second n° de Siret, spécifique au statut de l’associé BNC, ce qui risque d’occasionner bien des difficultés pratiques et des confusions notamment par les organismes sociaux ?

Une autre question pratique, en miroir de la précédente, se pose également. À supposer qu’il n’y ait aucune obligation comptable associée avec le nouveau statut, sera-t-il néanmoins possible, au choix de l’associé concerné, de tenir une comptabilité ? Il est en effet impossible de comptabiliser certaines charges, notamment les immobilisations, sans disposer d’un tableau d’amortissement, lequel n’est disponible pour les BNC qu’au travers de la déclaration n° 2035.

Les effets secondaires du nouveau régime

Certains praticiens s’inquiètent des conséquences de ce nouveau régime sur la nature fiscale des actions ou parts sociales de la société d’exploitation détenue par l’associé BNC : seront-elles toujours considérées comme faisant partie du patrimoine privé, ou basculeront-elles dans le patrimoine professionnel ? La DLF ne répond pas à cette question, ni dans sa lettre du 25 juillet, ni dans son rescrit du 16 novembre 2023.

Par ailleurs, certains régimes d’exonération, comme celui de l’article 150-0 D ter du code général des impôts pose comme condition à l’exonération que la rémunération de la fonction de dirigeant représente plus de la moitié de l’ensemble des revenus professionnels du cédant. Quel sera l’impact de l’obligation de qualifier tout ou partie de sa rémunération en BNC ?

Il conviendra également, pour les associés concernés, de vérifier soigneusement leur contrat de prévoyance « Madelin ». En effet, certains contrats prévoient que les indemnités journalières versées en cas d’arrêt de travail sont calculées sur la base de la rémunération de dirigeant du libéral concerné. La requalification des rémunérations en BNC n’entraîne-t-il pas un billet dans la mise en œuvre du contrat d’assurance ?

En guise de conclusion, un régime incertain et une double discrimination

Concernant les professions pouvant exercer en société de droit commun (SEDC), il faut distinguer les professions juridiques et judiciaires (PJJ) des autres professions de conseil. L’article 132 de l’ordonnance du 8 février 2023 a pour effet de refermer, pour les PJJ, la possibilité d’exercer en SEDC. Compte tenu des dispositions transitoires de cette ordonnance36, c’est donc au plus tard le 1er septembre 2025 que ces professionnels seront tenus d’exercer exclusivement en société d’exercice libéral, et se verront donc appliquer de façon obligatoire le nouveau régime fiscal des rémunérations d’exercice. En revanche, les experts-comptables, les commissaires aux comptes et les conseils en propriété industrielle, qui ne sont pas concernés par l’article 132 de l’ordonnance, pourront continuer à exercer en SEDC, et échapperont par conséquent à la mise en œuvre du nouveau régime.

Indiscutablement, cette différence de régime pose question, puisque certaines professions sont discriminées par rapport à d’autres, sans justification. L’ajout tardif du dernier membre de phrase de l’article 132 de l’ordonnance, prévoyant que la SEL peut exercer sans utiliser l’expression « exercice libéral » dans sa dénomination37, ne semble pas conférer à la société le statut d’une société de droit commun, lui permettant d’échapper à la mise en œuvre du nouveau régime, et il est vraisemblable que ce membre de phrase n’aura aucun effet juridique.

Il y a une seconde discrimination, à l’égard des professions commerciales, industrielles, artisanales ou agricoles, puisque ces professions n’exerçant pas en société d’exercice libéral, ne seront pas non plus tenues de procéder à la dissociation de leur rémunération en application du nouveau régime. En effet personne ne s’interroge sur la nature des rémunérations techniques du président de la SAS exploitant une boucherie charcuterie ou une agence de communication… On ne voit pas trop bien ce qui les différencie, de ce point de vue, des structure libérales : dans toutes les professions, le chef d’entreprise doit se partager entre son activité « technique » et le management ; à l’évidence cela ne concerne pas que les professionnels libéraux, et la réforme ne repose sur aucune réalité économique permettant de justifier cette distinction. Dans ces conditions, l’application des nouvelles règles aux seules sociétés d’exercice libéral permettra-t-elle de constituer un moyen constitutionnel de discrimination et d’éviter le constat de la rupture de l’égalité devant la loi ? Rien n’est moins certain.

L’exposé détaillé qui vient d’être fait démontre l’incroyable complexité dans laquelle les professionnels libéraux sont précipités, outre que le régime comprend toujours de nombreuses incertitudes, alors pourtant qu’il s’agissait justement de lever les incertitudes résultant de la contradiction entre la doctrine fiscale et la jurisprudence du Conseil d’État. Sur l’ensemble des questions posées, les quelques réponses apportées sont toutes négatives. Notamment, l’associé BNC n’est pas un exploitant et donc ne peut pas bénéficier du statut de l’entrepreneur individuel, ni opter à l’IS.

C’est une réponse « logique », mais encore une fois, l’ensemble du régime est totalement illogique dès lors que l’administration s’est contentée d’entériner la jurisprudence sans rechercher une cohérence d’ensemble.

Le nouveau régime revient donc à « coller » artificiellement le statut du BNC sur celui de l’associé exerçant, qui devient donc un exploitant, mais auquel on dénie cette qualité. Il s’agirait donc d’un « assimilé BNC », qui acquiert un statut inférieur comportant toutes les contraintes du régime sans bénéficier d’aucun de ses avantages.

Il conviendrait que les pouvoirs publics se penchent sur le statut des professionnels libéraux qui devient peu enviable. Depuis 2009, l’assujettissement des dividendes au régime TNS crée clairement une discrimination par rapport aux professionnels soumis au droit commun, de même que l’ordonnance du 8 février 2023 qui interdit à certaines professions d’utiliser les sociétés de droit commun, alors que cette possibilité avait été récemment ouverte par la loi dite « Macron » du 6 août 2015. Le nouveau régime fiscal « assimilé BNC » s’imposera donc à certaines professions libérales, alors que d’autres, concurrentes sur un même marché, ne sont pas tenues d’utiliser les SEL, et pourront donc échapper à ce régime. Il en est de même à l’égard des professions commerciales, industrielles, artisanales et agricoles qui ne sont pas concernées par cette complexité. Il faut encore ajouter à cette liste l’arrêt de la deuxième chambre civile de la Cour de cassation du 19 octobre 202338, lequel a décidé, au mépris de la personnalité morale de la SPFPL, que des dividendes distribués à cette dernière doivent être soumis aux charges sociales du régime TNS… Décidément, le droit fiscal et social des professionnels libéraux dérive de plus en plus, alors que rien ne le justifie, et que les professionnels libéraux appellent au contraire de leurs vœux l’application du droit commun.

1. CE 16 oct. 2013, n° 339822 et CE 8 déc. 2017 n° 409429, Lebon .

2. Nous avions commenté, à l’époque, cette seconde décision : Régime-fiscal-de-la-remuneration-des-associes-professionnels-exercant.

3. Rép. min. éco. n° 39397, JOAN Q 16 sept. 1996 ; v. aussi BOI-RSA-GER-10-10-20, § 140.

4. V. aussi dans le même sens la réponse « Lamour » non reprise au BOFIP.

5. https://bofip.impots.gouv.fr/bofip/13746-PGP.html/ACTU-2022-00145

6. Et not., l’Institut des avocats conseils fiscaux (IACF).

7. À l’exception des règles de TVA (v. infra)

8. L’expression « associé exerçant » figure à 61 reprises dans la loi du 31 déc. 1990 et à 90 reprises dans la loi croissance du 6 août 2015

9. S’agissant des dirigeants de SELARL, la doctrine administrative, référencée BOI-RSA-GER-10-30 (§ 510), précise ainsi, selon la réponse ministérielle Cousin n° 39397 du 16 sept. 1996, que « pour les SEL qui sont des sociétés de capitaux, notamment celles qui ont choisi la forme juridique de SARL, seuls les gérants majoritaires ou membres de collège de gérance majoritaire de ces sociétés entrent dans le champ d’application de l’article 62 ».

10. Tableau établi par la Direction de la législation fiscale (DLF).

11. Idem.

12. CE 16 oct. 2013, n° 339822, préc.

13. CE 8 déc. 2017, n° 409429, préc.

14. Tableau établi par la DLF.

15. Outre les gérants minoritaires de SELARL, situation cependant beaucoup plus rare en pratique.

16. v. § 1.

17. Ou d’une société de droit commun, lorsqu’un tel exercice est possible

18. P. Touzet et B. Brignon, Sociétés d’exercice libéral, première analyse de la réforme, Dalloz actualité, 5 janv. 2023.

19. Et sans doute en raison de cet amendement.

20. BOI-RSA-GER-10-30-15/12/2022, n° 520.

21. BOI-RSA-GER-10-20 (§§ 70 et 80).

22. Il s’agit des rémunérations de gérants visées à l’art. 62 du CGI.

23. Depuis le 16 nov., on en sait un peu plus (v. infra)

24. Sont visées ici les dispositions de l’art. 16 de la loi de 1990 reprises sans modification par l’art. 43 de l’ord., au sujet de la responsabilité civile professionnelle qui échappe à la limitation de la responsabilité conférée classiquement par les sociétés de capitaux

25. Et Perin.

26. CGI, art. 50-0

27. BOI-BNC-DECLA-20-10, § 134.

28. BOI-BNC-DECLA-10-10, § 110, publiée le 1er juin 2018.

29. Idem.

30. Civ. 2e, 24 mai 2017, n° 16-18.834.

31. Depuis la loi du 14 févr. 2022, qui répute les charges sociales de l’entrepreneur individuel comme faisant partie de son patrimoine professionnel, les associés de sociétés d’exercice libéral sont par conséquent beaucoup moins bien traités de ce point de vue que les libéraux exerçant en nom propre.

32. Depuis l’arrêt Civ. 1re, 7 nov. 2000, Woesner Sigrand, n° 98-17.731

, D. 2001. 2400, et les obs. , note Y. Auguet ; ibid. 2295, chron. Y. Serra ; ibid. 3081, obs. J. Penneau ; ibid. 2002. 930, obs. O. Tournafond ; RDSS 2001. 317, note G. Mémeteau ; RTD civ. 2001. 130, obs. J. Mestre et B. Fages ; ibid. 167, obs. T. Revet . 33. Civ. 1re, 12 déc. 2018 qui a considéré que le droit de retrait capitalistique n’a pas de fondement dans une SELARL, la solution étant considérée comme concernant l’ensemble des sociétés de capitaux.

34. Ord. du 8 févr. 2023, art. 57.

35. Paris, 21 janv. 2015, n° 12/19304, D. 2016. 101, obs. T. Wickers .

36. Ord. du 8 févr. 2023, art. 134.

37. Ord. du 8 févr. 2023, art. 132, « Lorsque la forme juridique d’exercice est une société à responsabilité limitée, une société anonyme, une société par actions simplifiée ou une société en commandite par actions régies par les dispositions du livre II du code de commerce, celle-ci est également soumise aux dispositions du livre III de l’ordonnance n° 2023-77 du 8 février 2023 relative à l’exercice en société des professions libérales réglementées à l’exception des obligations de dénomination prévues au premier alinéa de l’article 41 de cette ordonnance qui deviennent facultatives. »

38. Civ. 2e, 19 oct. 2023, n° 21-20.366.

Cela fait quelques années que les professionnels exerçant en société d’exercice libéral par actions simplifiées (SELAS) et en société d’exercice libéral à forme anonyme (SELAFA), auxquels il faut ajouter les associés non dirigeants de société d’exercice libéral à responsabilité limitée (SELARL), s’inquiètent du régime fiscal applicable à leurs rémunérations, qui a subi d’importantes perturbations, à la suite de deux arrêts rendus par le Conseil d’État en 2013 et en 20171 2.

Depuis ces décisions en effet, le régime spécial de ces sociétés par actions est fragilisé, au point que les praticiens étaient amenés à déconseiller l’utilisation de ce type de structure. Il existait jusqu’à présent, en effet, une incertitude, car cette jurisprudence était contraire à la doctrine fiscale, fondée sur la réponse ministérielle3 Cousin4, qui considérait en effet que les rémunérations dites « techniques » perçues par les associés non dirigeants de SEL entrent dans la catégorie des traitements et salaires (TS), alors que par les deux arrêts précités, le Conseil d’État a estimé, au contraire, que ces rémunérations techniques perçues par un associé de SELAS (dirigeant) ou de SELAFA (non dirigeant) doivent recevoir, en l’absence de lien de subordination, la qualification de bénéfices non commerciaux (BNC).

Après une première phase de concertation non aboutie, en septembre 2021, avec les instances représentatives de certaines professions réglementées et l’Union nationale des professions libérales (UNAPL), et après seize mois de silence total, l’administration a donc assez brutalement modifié sa doctrine, le 15 décembre 2022, pour ériger en principe dès le 1er janvier 2023, quinze jours plus tard, l’imposition dans la catégorie des BNC des rémunérations dites techniques perçues par les associés d’une SEL au titre de l’exercice de leur activité professionnelle, sauf en présence d’un lien de subordination entre l’associé et la SEL au titre de cette activité5.

La doctrine fiscale était ainsi mise en harmonie avec la jurisprudence précitée, mais sans en préciser les contours, de sorte que rarement, on a vu un régime à ce point imprécis, illogique et mal construit. Les représentants des professionnels6 ont demandé et obtenu le report d’un an de la mise en œuvre du nouveau régime, qui entrera donc en vigueur le 1er janvier 2024. Mais l’année 2023 s’est écoulée, après ce décalage, sans que l’administration n’apporte la moindre précision sur le régime en question7, et ce jusqu’au 16 novembre où la Direction de la législation fiscale (DLF) est venu refermer, dans un rescrit adressé à l’Institut des avocats fiscaux (IACF), et communiqué largement à l’ensemble des représentants des professions, un certain nombre d’espoirs entretenus par les professionnels concernant les détails de mise en œuvre du régime.

À quelques semaines de son entrée en vigueur, obligatoire pour la plupart des libéraux, les imprécisions n’ont pas toutes été corrigées, et le régime qui se dessine semble particulièrement strict, exorbitant du droit commun et discriminatoire en ce qu’il affecte uniquement certaines professions libérales réglementées, alors que d’autres y échappent, de même que l’ensemble des entreprises non libérales.

Cet article a pour objet, après une mise en perspective de la réforme pour mieux en comprendre les causes, de faire le tour des informations portées à la connaissance des professionnels, de recenser les difficultés, et de poser les questions qui fâchent.

La genèse du nouveau régime

Le « chaînon manquant » de la loi du 31 décembre 1990

À l’origine, il y eu la loi du 31 décembre 1990. Avant la promulgation de ce texte, il n’existait que deux façons d’exercer une profession au sein d’une société de capitaux : mandataire social ou salarié. Un associé n’avait, au sein de la société, aucun statut permanent et ne disposait que de droits restreints tels que le droit de vote aux assemblées générales ou celui de percevoir les dividendes mis en distribution.

La loi du 31 décembre 1990 créait une troisième voie : celle de l’associé exerçant8, qui peut exercer sa profession dans la société d’exercice libéral, sans être ni mandataire social, ni salarié. C’est donc cet associé exerçant qui a posé problème dans un système fiscal et social où il ne rentrait dans aucune case, le législateur de 1990 n’ayant vraisemblablement pas identifié cette difficulté.

S’agissant en premier lieu des rémunérations perçues par les associés dirigeants de SEL, la doctrine administrative, référencée BOI-RSA-GER-10-30 (§ 500), précisait alors que « le régime d’imposition des rémunérations des dirigeants de SA et de SAS est transposable aux rémunérations des dirigeants des SELAFA et des SELAS. De la même manière, le régime d’imposition des rémunérations versée aux gérants ou membres du conseil de surveillance des SARL et des SCA est transposable aux gérants ou membres du conseil de surveillance des SELARL et des SELCA ».

En conséquence, les associés dirigeants de SELAFA et de SELAS et les associés gérants minoritaires des SELARL étaient imposés, conformément aux dispositions de l’article 80 ter du code général des impôts, dans la catégorie des traitements et salaires (TS), tandis que les associés gérants majoritaires de SELARL9 et les associés gérants de SELCA étaient imposés conformément aux dispositions de l’article 62 du même code, selon les règles prévues en matière de TS, après déduction des cotisations et primes mentionnées à l’article 154 bis du code général des impôts (cotisations « Madelin » notamment). Ce dernier régime d’imposition permet de cumuler la déduction de ces cotisations et primes (en principe réservée aux titulaires de BNC) avec la déduction des autres frais professionnels du revenu imposable, soit en pratiquant l’abattement forfaitaire de 10 % (en principe réservé aux salariés), soit en justifiant de leurs frais réels (v. BOI-RSA-GER-20, §§ 210 et 220).

La doctrine antérieure, concernant les associés dirigeants, peut donc être synthétisée dans le tableau suivant10:

S’agissant en second lieu des rémunérations perçues par les associés non dirigeants de SEL en contrepartie de l’activité libérale qu’ils exercent au sein de la SEL :

- pour les SELARL, la réponse ministérielle Cousin, reprise dans la doctrine (BOI-RSA-GER-10-30, § 510), précise « que les rémunérations des autres associés d’une SELARL qui exercent leur activité au sein de ladite société et qui n’ont pas de ce fait de clientèle personnelle relèvent normalement du régime des TS ». La doctrine prévoyait dès lors une présomption simple en faveur d’une imposition en TS, en faisant de l’absence de clientèle personnelle le critère central de détermination du régime d’imposition ;

- pour l’ensemble des SEL, la doctrine référencée BOI-BNC-DECLA-10-10 (§ 110) précitée prévoyait que les revenus retirés par les associés de SEL de l’exercice de leur activité professionnelle dans la société ne relèvent pas de la catégorie des BNC, mais de celle des TS ou des rémunérations allouées aux gérants et associés de certaines sociétés mentionnées à l’article 62 du code général des impôts. Contrairement à la réponse Cousin, qui ménageait la possibilité d’une imposition en BNC, cette doctrine prévoyait dans tous les cas l’imposition en TS ou, le cas échéant, l’application de l’article 62.

La jurisprudence du Conseil d’État

Dans la première décision12, il s’agissait d’un avocat associé, non mandataire social, exerçant son activité dans le cadre d’une SELAFA, « alors même que le contribuable ne pouvait pas développer de clientèle personnelle », et en l’absence de lien de subordination caractérisant l’exercice d’une activité salariée. Le Conseil d’État a jugé que les revenus tirés de l’exercice de l’activité libérale devaient être imposés en BNC.

La DLF en a conclu que ce raisonnement est a priori transposable à tous les associés non dirigeants de SEL, y compris des SELARL et des SELCA.

Dans le second arrêt13, il s’agissait d’un associé unique, exerçant dans le cadre d’une SELASU de laboratoires d’analyses médicales, l’activité de directeur de laboratoire. Le Conseil d’État a jugé que « lorsque le président d’une SEL à forme anonyme ou d’une SEL par actions simplifiée exerce au sein de cette société, en plus de son mandat de président du conseil d’administration, une activité professionnelle dans des conditions ne traduisant pas l’existence d’un lien de subordination à l’égard de la société, les rémunérations qu’il perçoit à ce titre conservent la nature de BNC et sont assujettis à l’impôt sur le revenu dans la catégorie correspondante ».

Selon le Conseil d’État, le fait qu’un membre d’une profession libérale soit par ailleurs associé dirigeant de la SELAS au sein de laquelle il exerce son activité, n’emporte aucune conséquence sur le régime d’imposition des rémunérations qu’il tire de l’exercice de son activité libérale, qui dépend uniquement de l’existence ou non d’un lien de subordination avec la SEL.

La DLF en a conclu que ce raisonnement peut s’appliquer, par extension, aux gérants minoritaires des SELARL.

Le tableau ci-dessous permet de synthétiser la situation de l’ensemble des associés dirigeants ou non, en application de cette jurisprudence14 :

Les incertitudes engendrées par cette jurisprudence et les demandes de la profession d’avocat de création de l’APE et d’extension de l’article 62 du code général des impôts

Cette situation était source de nombreuses incertitudes, puisqu’il existait deux régimes contradictoires concernant les sociétés par actions15 : fallait-il mettre en œuvre le régime préconisé par la doctrine fiscale, ou celui découlant des arrêts du Conseil d’État ? Dans l’incertitude, les praticiens étaient amenés à privilégier l’utilisation de la SELARL, laquelle bénéficiait, du moins jusqu’au 15 décembre 2022, d’un régime unitaire, cohérent, et stable, c’est-à-dire le régime défini par l’article 62 du code général des impôts, dit des « gérants majoritaires ».

Le Conseil national des barreaux avait demandé, dès 2018, l’extension du champ d’application de l’article 62 du code général des impôts, de façon à y englober l’ensemble des rémunérations des associés dirigeants ou non dirigeants. Ces négociations se sont poursuivies au cours de la mandature 2021/2023, notamment au cours de la longue phase de concertation de l’ordonnance du 8 février 2023, réformant le droit des structures d’exercice des professions libérales réglementées (PLR), au cours de laquelle le CNB a proposé aux pouvoirs publics de combler le « chaînon manquant »16 de la loi du 31 décembre 1990, avec la création d’un véritable statut juridique de l’associé exerçant, avec la consécration de l’ associé professionnel exerçant (APE), notion ayant vocation à recouvrir toutes les situations d’exercice professionnel au sein d’une société d’exercice libéral17, avec ou indépendamment d’un mandat social, et permettant de donner à tous les associés libéraux, pour leur activité technique, un statut unique.

L’APE pourrait ainsi être doté d’un véritable statut social et fiscal, et en particulier, bénéficier des dispositions de l’article 62 du code général des impôts, ce qui aurait permis d’en terminer avec les incertitudes du régime.

Malheureusement, la proposition de la profession d’avocat n’a pas été retenue dans son intégralité, et les pouvoirs publics ont créé, à l’article 3 de l’ordonnance, la notion de professionnel exerçant (PE), qui englobe les collaborateurs libéraux. Nous avions critiqué ce choix, dans un article publié au Dalloz actualité du 5 janvier 202318, et sur www.parabellum.pro.

Ce combat a encore connu deux soubresauts, dont l’un très récent. Fin novembre 2022, devant la commission des finances, Mme Dalloz, députée du Jura, proposait un amendement au cours de la discussion du PLF 2023, proposant, à la demande du CNB, l’extension de l’article 62 à l’ensemble des associés exerçant de sociétés d’exercice libéral, mais cet amendement était rejeté à la demande du ministre des Comptes publics, M. Gabriel Attal. Beaucoup plus récemment, M. Mohammed Laqhila, député Modem, proposait un amendement dans le cadre de la discussion du projet de loi de finances pour 2024, rédigé de façon fort intéressante, puisqu’il proposait une option pour l’article 62 à l’ensemble des associés de sociétés d’exercice libéral à forme anonyme, par actions simplifiées, à responsabilité limitée ou en commandite par actions. Cet amendement était également rejeté à la demande du gouvernement.

La modification soudaine de la doctrine fiscale à quinze jours de sa mise en œuvre

C’est dans les quinze jours suivant la proposition de Madame Dalloz19 qu’était publié la nouvelle doctrine administrative20, laquelle prévoit désormais :

« … les rémunérations des associés (dirigeants ou non) de SELAFA, SELAS, SELARL et de SELCA, allouées à raison de l’exercice de leur activité libérale dans ces mêmes sociétés sont en principe imposables dans la catégorie des bénéfices non commerciaux, conformément au 1 de l’article 92 du code général des impôts. En revanche, lorsqu’il est établi qu’un lien de subordination existe entre l’associé et la SEL au titre de l’exercice de cette activité, ces rémunérations sont imposées dans la catégorie des traitements et salaires.

« Remarque : Pour les gérants majoritaires de SELARL et les gérants de SELCA, ces règles s’appliquent aux rémunérations qui leur sont allouées à raison de l’exercice d’une activité libérale, lorsqu’elles peuvent être distinguées des rémunérations qu’ils perçoivent au titre de leurs fonctions de gérant. Dans le cas contraire, elles demeurent imposées dans les conditions prévues à l’article 62 du code général des impôts. »

Les principes énoncés par la doctrine fiscale sont donc désormais identiques à ceux de la jurisprudence et peuvent être synthétisés dans le tableau figurant au paragraphe n° 2. Malheureusement, les incertitudes demeurent.

La soudaineté, pour ne pas dire la brutalité de la modification de la doctrine fiscale, initialement applicable quinze jours après sa publication, dès le 1er janvier 2023, a entraîné une levée de boucliers des professionnels, lesquels ont réclamé par divers canaux, le décalage de la mise en œuvre de ces nouvelles règles. C’est dans ces conditions qu’une tolérance a été admise par l’administration fiscale pour l’exercice 2023, et que les nouvelles règles doivent être mises en œuvre à compter du 1er janvier 2024. Elles impacteront donc la déclaration n° 2042 établie en 2025.

Le champ d’application du nouveau régime

Le régime s’applique aux associés de SEL, et seulement à ceux-ci : les associés de sociétés d’exercice de droit commun (SEDC) ne sont pas concernés.

Parmi les SEL, il est certain que les associés dirigeants des sociétés par actions (SELAS et SELAFA) seront contraints de procéder à la dissociation de la rémunération qu’ils reçoivent pour leur mandat social, et de celles qu’ils reçoivent en qualité d’associés exerçants.

Il n’est jamais obligatoire de rémunérer un mandat social. Dès lors il sera possible, pour ces dirigeants, d’être rémunérés à 100 % pour leur activité technique en BNC, mais il ne leur sera pas possible d’être rémunérés à 100 % au titre du mandat social, sauf bien entendu pour ceux qui dirigent une suffisamment grande structure pour être déchargés de toute activité technique.

Dans les SELARL, on constate, en lisant la « remarque » figurant au second paragraphe de la doctrine modifiée, que les associés dirigeants disposent d’un choix qui n’est pas ouvert aux associés dirigeants des sociétés par actions.

Ils doivent en effet procéder à la même distinction, mais – très importante nuance – ils peuvent continuer d’être rémunérés à 100 % sous le régime de l’article 62 du code général des impôts, « lorsqu’elles » [les rémunérations qui leur sont allouées à raison de l’exercice d’une activité libérale] ne peuvent pas « être distinguées des rémunérations qu’ils perçoivent au titre de leurs fonctions de gérant. » Dans ce cas, le BOFIP établi expressément qu’« elles demeurent imposées dans les conditions prévues à l’article 62 du du code général des impôts. »

Cette souplesse pourrait s’expliquer, pour les SELARL, par la rédaction du texte de l’article 62 du code général des impôts, qui ne semble pas permettre de procéder à une telle distinction entre plusieurs types de rémunérations. En effet, le régime applicable aux dirigeants de sociétés par actions, défini par l’article 80 ter du code général des impôts, a une portée limitée et ne vise que « les indemnités, remboursements et allocations forfaitaires pour frais versés aux dirigeants de sociétés », alors que l’article 62 du même code a une portée beaucoup plus large, et vise : « les traitements, remboursements forfaitaires de frais et toutes autres rémunérations. » C’est d’ailleurs ce que rappelait la direction de la législation fiscale dans sa note de septembre 2021.

En outre, la doctrine administrative21, toujours en vigueur, précise expressément que « les rémunérations visées ci-avant22 sont passibles de l’impôt dans la catégorie prévue à l’article 62 du du code général des impôts dès lors qu’elles sont versées aux dirigeants visés audit article » et qu’il « n’y a pas lieu de distinguer à cet égard selon la nature des services rendus en contrepartie desdites rémunérations ».

La doctrine fiscale se contredit elle-même : dans un cas, elle précise qu’il n’y a pas lieu de distinguer la nature des services rendus, alors que dans l’autre cas, elle entend contraindre à cette dissociation. Il convient donc à notre sens de se référer au texte législatif.

Toujours plus d’incertitudes

L’associé « BNC » doit-il facturer sa rémunération et avec TVA ?

De nombreuses questions pratiques se posent, mais une seule avait, jusqu’à il y a peu23, reçu une réponse (négative) de la DLF, le 25 juillet 2025 portant sur la TVA et sur la question corrélative de la facturation de sa rémunération par l’associé à la structure dans laquelle il exerce.

Se fondant sur la directive TVA n° 2006/112/CEE du 28 novembre 2006, la DLF rappelle tout d’abord que « sont soumises à la taxe les livraisons de biens et les prestations de services effectuées à titre onéreux par un assujetti agissant en tant que tel, c’est-à-dire par une personne qui effectue de manière indépendante une activité économique de producteur, de commerçant ou de prestataire de services dans le but d’en tirer des recettes présentant un caractère de permanence. » Elle ajoute que « la notion d’indépendance a également été précisée par le juge européen qui considère qu’elle implique que la personne concernée accomplit ses activités en son nom, pour son propre compte et sous sa propre responsabilité, ainsi qu’elle supporte le risque économique lié à l’exercice de l’activité économique en cause. »

Considérant ensuite que « même si l’associé répond de ses actes24, ce seul constat ne suffit pas à établir qu’il supporte le risque économique propre à cette activité… Par conséquent, … les rémunérations techniques perçues par les associés de la part de la SEL n’entrent pas dans le champ d’application de la TVA. Il en résulte également que ces rémunérations ne sont pas soumises à l’obligation de facturation prévue par l’article 289 du code général des impôts. »

Cette solution vient d’être confirmée, dans les mêmes termes, par le rescrit précité de la DLF du 16 novembre 2023.

Ce raisonnement est imparable : l’associé exerçant de la SEL n’est pas lui-même un exploitant, et il est donc logique qu’ils ne soit pas assujetti à la TVA et à une obligation de facturation. Mais cette logique vient se heurter à un régime qui en revanche est totalement illogique : en effet, si l’associé exerçant n’est pas un exploitant, pourquoi est-il soumis au régime BNC, qui est un régime d’exploitant ?

Du point de vue de la simplicité, l’absence de facturation et de TVA est sans doute une bonne nouvelle. Mais quid de ceux qui souhaitent contrebalancer la contrainte nouvelle, en bénéficiant des avantages du régime BNC ?

Cela concerne en particulier les associés de grandes structures, dans lesquelles la politique de frais professionnels est très restrictive. Il serait donc avantageux pour ces associés de pouvoir comptabiliser des frais professionnels dans leur « BNC » d’associé. Cependant, du fait du non assujettissement à la TVA, l’avantage qui en résulte est fortement réduit.

Les critères de dissociation et les enjeux

Il n’existe aucun élément dans la doctrine fiscale permettant de déterminer les conditions de la dissociation de la rémunération du mandat social et de la rémunération d’exercice. On peut supposer que la charge de la preuve reposera sur l’administration.

Comment opérer cette dissociation dans les structures libérales, pour la plupart de taille petite ou moyenne, et dans lesquelles les associés passent sans cesse d’une fonction à l’autre, d’un dossier à l’autre, d’une tâche à une autre ? Faudra-t-il comptabiliser minutieusement ses temps de gestion et ses temps passés en qualité d’associé technique ? Une telle sujétion est-elle acceptable, étant rappelé que pour les sociétés par actions, la distinction est obligatoire ?

À ce stade, rien ne permet de le savoir. Il semblerait toutefois que l’administration souhaite imposer des ratios fixes en fonction de la taille de la structure. La DLF consulte notamment les professions sur un ratio de 8 % pour la gestion des petites structures, considérant donc que 92 % du temps des dirigeants de structures libérales seraient consacrés à l’activité technique. Or, il est évident que ce ratio est nécessairement très différent entre les différentes professions réglementées, et entre les structures dont l’organisation peut varier de façon considérable de l’une à l’autre.

Par exemple, le médecin généraliste, qui travaille sans équipe, peut peut-être se voir allouer un ratio de gestion aussi faible, mais les professionnels du conseil ont des structures beaucoup plus complexes, avec une production déléguée à des salariés et à des collaborateurs libéraux, de sorte que le temps de gestion est bien plus important. Par ailleurs, d’une structure à l’autre, en fonction de l’importance de l’équipe d’un associé donné, et de sa politique de délégation, les temps de gestion pourront aller de 50 à quasiment 100 % des temps consacrés à l’activité professionnelle. Il faudrait donc que l’administration renonce à la fixation de ratio types, pour préférer une appréciation in concreto de la dissociation entre les deux types de fonctions.

Il faut cependant peut-être relativiser les enjeux. La différence entre le régime BNC et le régime de l’article 62 est ténue : le régime d’imposition est identique et les cotisations dites « Madelin »25 sont déductibles dans les deux cas. La seule différence réside dans la possibilité de déduire sur sa déclaration n° 2042 un abattement pour frais forfaitaire de 10 %, dans le régime de l’article 62, cet abattement étant limité à 13 522 € pour 2023. Imaginons un professionnel dont la rémunération est de 100 000 € par an, et dont le taux d’imposition à l’impôt sur le revenu est de 35 %. Si il doit diviser sa rémunération en deux parties égales, l’enjeu réel de ce régime, pour ce contribuable, est une économie d’impôt d’un montant de 2366 € par an. Le jeu en vaut-il la chandelle, alors qu’en outre, ce régime risque de s’avérer particulièrement contraignant au plan administratif et comptable ?

La question de la cotisation foncière des entreprises

L’associé BNC est-il soumis à la cotisation foncière des entreprises (CFE) ? Jusqu’à présent, il n’y avait aucune réponse, mais le rescrit de la DLF du 16 novembre 2023 semble donner une réponse négative. Elle n’est en effet pas extrêmement claire sur ce sujet, rappelant tout d’abord que la société d’exercice libéral est imposable à la CFE dans les conditions de droit commun, puis indiquant que les associés de la SEL sont susceptibles d’être imposés à la CFE en leur nom propre, dès lors qu’ils exercent une activité professionnelle propre non-salariée, s’agissant d’une activité professionnelle distincte de celle exercée au sein de la SEL.

Il faut comprendre par conséquent que si les associés de la SEL n’exercent pas d’activité distincte de celle exploitée au sein de cette société, ils ne seront pas assujettis à titre personnel à la CFE.

Quid du régime fiscal de la rémunération versée à un associé indirect ?

Une question fort intéressante avait été posée à la DLF par l’IACF, s’agissant de la nature fiscale de la rémunération qui serait versée à l’associé pour son activité technique, alors que cet associé détient les parts de la SEL de façon indirecte, au travers d’une société de participations financières de profession libérale (SPFPL). La DLF indique que sur ce point clairement que « lorsque la SEL verse directement une rémunération à l’associé d’une SPFPL, au titre de son activité d’avocat au sein de cette SEL, cette rémunération relève de la catégorie des BNC, qui est applicable aux bénéfices tirés d’une activité libérale conformément à l’article 92 du code général des impôts, sous réserve de l’existence d’un contrat de travail ou d’un lien de subordination… ».

La question du « micro-BNC »

De plein droit, c’est-à-dire sans qu’il soit nécessaire d’opter, le professionnel qui débute une activité soumise au régime des bénéfices non commerciaux bénéficie du régime dit « micro-BNC ». Ce régime est applicable pour les professionnels dont le chiffre d’affaires est inférieur à un seuil fixé pour 2023 à 77 700 €26. Cependant, au cours des deux premiers exercices d’exploitation, le régime micro-BNC s’applique à tous les professionnels, sans application de ce seuil27. Sachant que ce régime est intéressant, puisqu’il permet la déduction forfaitaire de 34 % de charges, est-il applicable à l’associé de SEL, pour la rémunération de son activité technique ?

La doctrine fiscale28 donnait – très logiquement – à cette question une réponse négative : « les associés des SEL mentionnées à l’article 2 de la loi n° 90-1258 du 31 décembre 1990 relative à l’exercice sous forme de société des professions libérales soumises à un statut législatif ou réglementaire ou dont le titre est protégé ne peuvent pas relever du régime micro-BNC. En effet, dès lors que ces sociétés sont assujetties à l’impôt sur les sociétés en raison de leur forme, les revenus retirés par les associés de l’exercice de leur activité professionnelle dans la société ne relèvent pas de la catégorie des BNC, mais de celle des TS ou des rémunérations allouées aux gérants et associés de certaines sociétés mentionnées à l’article 62 du code général des impôts. »

Cependant, cette doctrine a été mise à jour le 5 janvier 2023, donc postérieurement au revirement doctrinal du 15 décembre 2022 sur l’application du régime BNC aux rémunérations d’exercice, et indique désormais : « Les associés des sociétés d’exercice libéral (SEL) mentionnées à l’article 2 de la loi n° 90-1258 du 31 décembre 1990 modifiée relative à l’exercice sous forme de société des professions libérales soumises à un statut législatif ou réglementaire ou dont le titre est protégé et aux sociétés de participation financières de professions libérales peuvent relever du régime micro-BNC lorsque les rémunérations qu’ils perçoivent sont imposées dans cette catégorie. »

Par conséquent, tout portait à croire que le régime du micro-BNC serait applicable, en ce compris les règles relatives aux deux premiers exercices précisées supra.

Malheureusement, mais cela ne surprendra plus le lecteur, le rescrit de la DLF du 16 novembre 2023 apporte une réponse résolument négative. Certes le régime micro BNC est applicable, conformément à la doctrine modifiée du 5 janvier 2023, mais l’associé BNC ne sera pas considéré comme créant une activité, même si il n’a déclaré aucun BNC au cours des dix ou vingt dernières années !

En effet, la DLF précise que « pour l’appréciation du seuil d’application du régime micro BNC, il convient de retenir les sommes déclarées dans la catégorie des traitements et salaires au titre de l’année civile précédente et/ou de la pénultième année, qui auraient été déclarées dans la catégorie des BNC si elles avaient été perçues à compter de 2024.

Dès lors, les associés de la SELAS pourront, toute condition étant par ailleurs remplie, bénéficier du régime micro-BNC à compter de l’imposition des revenus 2024, sous réserve que les revenus tirés de leur activité libérale et déclarés dans la catégorie des traitements et salaires au titre de l’année de référence n’excèdent pas le seuil de 77 700 € prévus au un de l’article 102 ter du code général des impôts. »

Par conséquent, pour l’application du régime micro-BNC, l’administration entend considérer que les revenus antérieurs, bien que non qualifiée de BNC, doivent être considérés comme des BNC. En effet, la doctrine fiscale considérait précisément que les rémunérations versées par une SEL étaient jusqu’en 2022 des traitements et salaires. Cette doctrine a été maintenue sur l’exercice 2023, au titre d’une tolérance, pour laisser le temps aux professionnels de mettre en place le nouveau régime. Le nouveau régime considère désormais que les périodes antérieures « traitement et salaires » ne peuvent pas être considérées comme telles. Tout cela semble contradictoire. Un recours, sur cet aspect, serait sans doute intéressant.

L’associé « BNC » est-il un entrepreneur indépendant au sens de la loi du 14 février 2022 et peut-il opter à l’IS ?

Il n’existait à ce sujet aucune réponse formelle, mais la lettre de la DLF du 25 juillet 2023 concernant la TVA semblait toutefois induire à nouveau une réponse négative. Si l’associé BNC n’est pas un exploitant, comment pourrait-il bénéficier du statut de l’entrepreneur individuel ?

Le rescrit du 16 novembre 2023 vient d’apporter une réponse malheureusement négative. Pour la DLF, « l’avocat associé d’une SEL et non-salarié n’est pas réputé exercer son activité en son nom propre, et ne dispose pas d’un patrimoine professionnel conservé à titre individuel. Par conséquent il ne répond pas à la définition d’entrepreneur individuel précité. »

Il en résulte que l’associé BNC ne pourra pas opter à l’impôt sur les sociétés, par assimilation à l’EURL, comme le prévoit également la loi du 14 février 2022. Dans son rescrit précité, la DLF le précise expressément : « dès lors, l’avocat associé d’une SELAS ne peut pas exercer l’option prévue à l’article 1655 sexies du code général des impôts, qu’il en soit directement l’associé ou qu’il détienne indirectement les titres de la SEL par l’intermédiaire d’une SPFPL. »

Le rejet de cette possibilité est vécu comme un coup supplémentaire porté au statut des professionnels libéraux par les pouvoirs publics, puisqu’encore une fois, les libéraux sont tenus à l’ensemble des contraintes sans bénéficier d’aucun des avantages ou options des régimes qui leur sont imposés.

Plusieurs arguments militent pourtant pour que le statut de l’entrepreneur individuel soit reconnu à l’associé BNC. Tout d’abord, si l’associé BNC n’est pas un exploitant, il supporte néanmoins les risques principaux de son exploitation à titre personnel. Comme le relève la DLF elle-même dans sa lettre du 25 juillet 2023, il supporte une responsabilité civile professionnelle de façon indéfinie29. La jurisprudence considère en outre que l’associé est personnellement débiteur de ses charges sociales30, de sorte qu’en cas de défaillance de la structure, les organismes sociaux n’ont pas besoin de déclarer leur créance, et peuvent la réclamer directement à la personne physique associée31. L’associé BNC supporte évidemment les risques de l’exploitation, et il n’est rémunéré que si l’entreprise réalise des résultats suffisants. S’agissant des avocats, la clientèle leur est attachée personnellement et la jurisprudence32 considère le « libre choix du client » comme un principe majeur interdisant à la structure d’approprier ladite clientèle. L’associé bénéficie d’un droit de retrait capitalistique, qui vient d’être restauré33 par l’ordonnance du 8 février 202334, et il bénéficie également d’un droit de retrait d’exercice, dont la source relève du principe constitutionnel de la liberté d’entreprise, et qui lui permet de transférer son exercice professionnel partout où il le souhaite, sans contrainte juridique, à l’exception du respect d’un préavis et de la loyauté contractuelle35.

Le statut de l’indépendant aurait donc l’immense intérêt de protéger le patrimoine personnel de l’associé BNC, et de remplir ainsi un objectif fermement affirmé par le législateur au cours de cette même mandature. Ce statut lui permettrait également d’opter à l’IS, puisque cette option est également ouverte à l’entrepreneur individuel depuis la loi du 14 février 2022.

À défaut de lui reconnaître ce statut, l’associé exerçant sera donc le seul « BNC » à ne pas bénéficier de la protection de son patrimoine personnel et des options offertes par la loi, ce qui est extrêmement regrettable du point de vue des professionnels.

Associé « BNC » : quelles sujétions administratives ?

L’associé BNC doit-il s’inscrire comme professionnel indépendant ? Doit-il tenir une comptabilité professionnelle ? Doit-il ouvrir un compte professionnel ? À ces questions, nulle réponse directe de l’administration, mais dès lors que la DLF considère que l’associé BNC n’est pas entrepreneur indépendant, on peut considérer qu’il n’aura pas à s’inscrire en cette qualité.

Les autres questions, c’est-à-dire la question de la comptabilité, de la déclaration 2035 et de la nécessité d’un compte professionnel ne sont toujours pas tranchées.

Le conseil régional de l’ordre des experts-comptables d’Île-de-France a réuni le 3 octobre 2023 son Club patrimoine, lequel a considéré que l’associé BNC n’aurait aucune obligation comptable, et pourrait se contenter d’inscrire le montant de sa rémunération dans la « case » BNC au lieu de la « case » article 62 de sa déclaration n° 2042. Les obligations administratives seraient donc allégées, mais, bien qu’elle soit autorisée, il ne s’agit que d’une opinion doctrinale.

Il n’empêche qu’il est urgent que la DLF prenne une position claire sur ces questions qui interrogent vivement l’ensemble des professionnels concernés.

À noter que la proposition des experts-comptables, ci-dessus, se heurte actuellement à un obstacle pratique : pour alimenter la « case » BNC de la déclaration n° 2042, il faut un n° de Siret. Faudra-t-il donc obtenir un second n° de Siret, spécifique au statut de l’associé BNC, ce qui risque d’occasionner bien des difficultés pratiques et des confusions notamment par les organismes sociaux ?